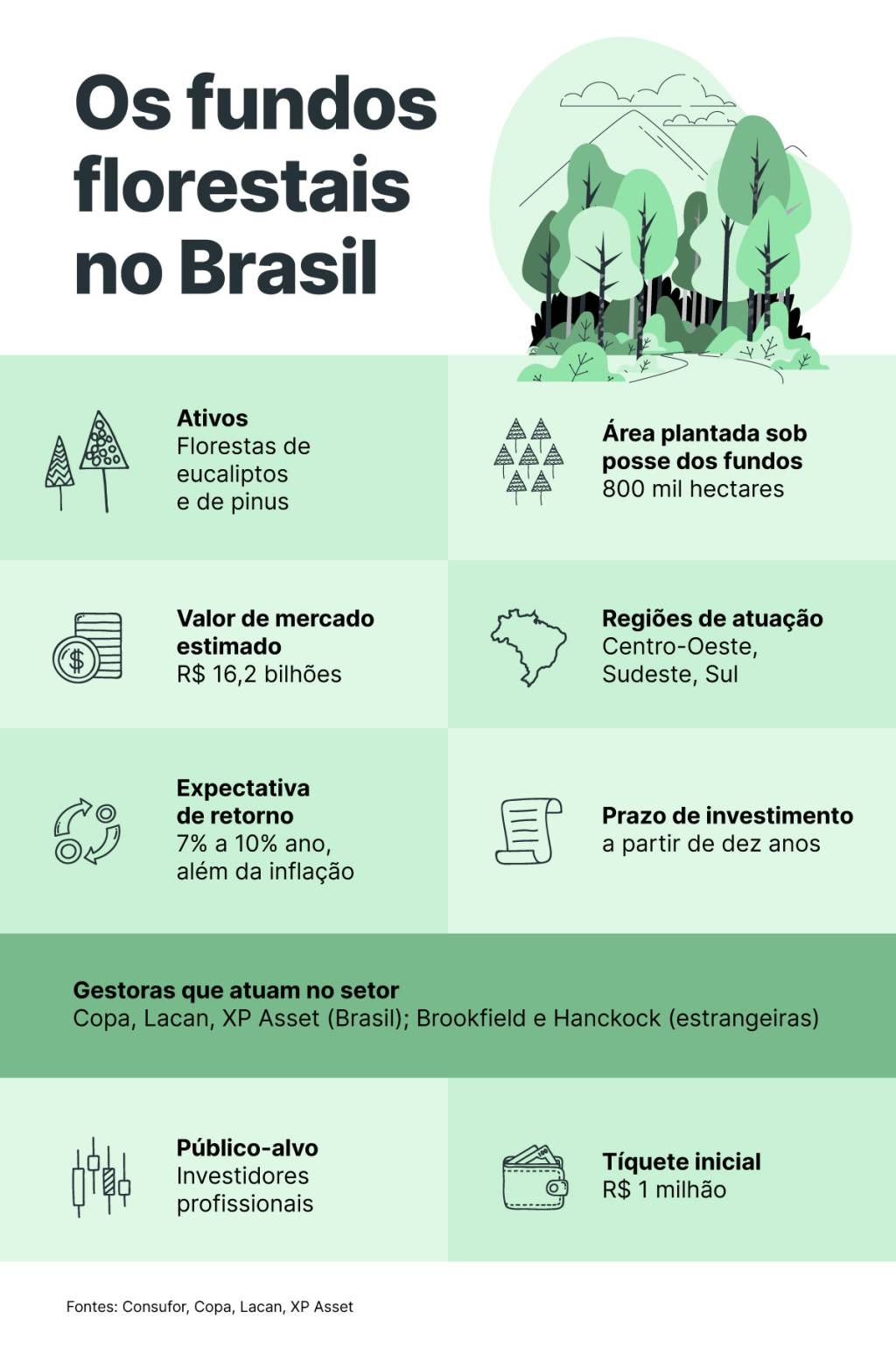

Valor estimado das florestas nas carteiras dos fundos gira em torno de R$ 16,2 bilhões; confira as estratégias das gestoras Copa, Lacan e XP Asset no setor

Por Lucas Bombana-

No cenário global de juros baixos e com uma possível pressão inflacionária no médio prazo como resultado dos estímulos fiscais para combater a pandemia, além de ações e títulos de renda fixa indexados à inflação, ativos reais tais como os imóveis acabam surgindo entre as principais alternativas no radar dos investidores.

No caso do investimento em ativos reais, uma área ainda pouco explorada no mercado local, mas com elevado potencial de retorno e opção para a diversificação das carteiras, é a dos fundos de investimentos em florestas.

Nesses fundos de investimento em participações (FIPs), que podem durar 20 anos até seu encerramento, a maior fonte de retorno parte da venda de madeira utilizada para fins diversos por empresas de setores como papel e celulose, siderurgia e imobiliário.

Hoje há cerca de 800 mil hectares em florestas plantadas sob posse dos gestores de ativos no mercado brasileiro, especialmente de eucaliptos, e com uma concentração nas regiões Centro-Oeste, Sul e Sudeste por fatores climáticos mais favoráveis, de acordo com levantamento da consultoria paranaense especializada em ativos florestais Consufor.

Cada hectare de terra corresponde a 10 mil metros quadrados de floresta, com o terreno nas mãos dos fundos equivalente, portanto, a aproximadamente 5,3 vezes o tamanho da cidade de São Paulo, ou cerca de 800 mil campos de futebol, compara Ederson de Almeida, da Consufor.

Além dos 800 mil hectares plantados, ele lembra que, por força do Código Florestal Brasileiro, os fundos são obrigados a dedicar praticamente a mesma medida a áreas que permaneçam intactas e protegidas, de reserva legal e preservação permanente.

“O valor de mercado das florestas de eucaliptos e, em menor medida, de pinus nos portfólios dos gestores corresponde a um valor aproximado de R$ 16,2 bilhões, considerado o fluxo de caixa projetado com a venda das madeiras trazido a valor presente”, calcula o consultor.

Há dez anos, esse valor era de aproximadamente R$ 2,6 bilhões. Segundo Almeida, o crescimento se deve pelo próprio aumento da exploração das oportunidades no mercado de ativos florestais por parte das gestoras, bem como pela valorização dos ativos.

Após uma primeira imersão nesse mercado no início dos anos 2000 por grandes investidores internacionais, como Brookfield Asset Management e Hancock Natural Resource Group, o movimento foi freado em meados dos anos 2010, com decisão do governo de limitar a compra de terras no Brasil por estrangeiros. A medida fez com que os gestores locais começassem a explorar cada vez mais as oportunidades na região.

Atualmente, cerca de 57%, em termos de área plantada sob posse dos fundos, e de 50%, em termos de valor de mercado, estão nas mãos de gestoras nacionais, segundo os dados da Consufor.

Entre as assets brasileiras voltadas exclusivamente para os investimentos em ativos florestais, se destacam nomes como Lacan e Copa Investimentos, que estão em processo de captação para novos fundos do tipo em meio ao momento aquecido para os ativos do setor. O cenário também tem atraído gestoras como a XP Asset para o nicho.

O retorno almejado com o investimento nos fundos florestais das gestoras locais é atraente, ao oscilar dentro de uma banda de 7% a 10% ao ano, além da variação da inflação medida pelo IPCA– em uma análise histórica, o preço da madeira acompanha a evolução dos índices de preços no longo prazo.

As ofertas de produtos do tipo realizadas até aqui pelas gestoras no mercado local foram restritas, contudo, somente aos investidores classificados como profissionais pela legislação, isto é, com mais de R$ 10 milhões em aplicações financeiras. Para investir em fundos do tipo, o tíquete começa a partir de R$ 1 milhão.

Ajuda a explicar a restrição o perfil de longo prazo que o investimento exige. Os fundos florestais costumam ter um período de maturação que começa a partir de dez anos, mas que pode alcançar até o dobro desse intervalo.

Cerca da metade do tempo é dedicada para fazer o ciclo de investimentos, que inclui a compra da terra, com florestas já de pé ou ainda a serem germinadas, sendo a amortização aos cotistas geralmente iniciada após esse período, que é quando começa gradualmente o corte e a venda de madeira.

Devido à maturação longa do investimento, bem como pela exploração ainda relativamente recente do nicho no país, os primeiros fundos florestais do mercado local ainda caminham para seu término.

Sustentável por natureza

Apesar da pandemia, o mercado consumidor de madeira teve um cenário bastante positivo ao longo dos últimos meses, diante do aumento do comércio online e da substituição de materiais plásticos por papel e papelão, afirma Guilherme Ferreira, gestor dos fundos florestais na Lacan.

Com cerca de R$ 1,1 bilhão em ativos florestais sob gestão, a Lacan lançou seus primeiros fundos florestais em 2012 e 2016, com términos previstos inicialmente em dez anos, mas com a possiblidade de prorrogação por mais dez anos, de modo a acompanhar a maturação dos ativos.

Nesse modelo de fundo, o montante é todo captado pela gestora ainda na fase de lançamento do produto, que passa a fazer os investimentos nos anos seguintes. A expectativa da Lacan é chegar em dezembro com aproximadamente 100 mil hectares em florestas plantadas, principalmente no Mato Grosso do Sul.

O impulso de consumo de papel para fins sanitários gerado pela pandemia, especialmente na Ásia, bem como o momento aquecido do mercado imobiliário e da demanda por painéis de madeira, em meio à popularização do home office, também contribuem para a demanda aquecida pelas árvores dos fundos, afirma Ferreira.

Entre os clientes que compram essas madeiras, estão empresas como a Suzano e a FS Bioenergia, que utiliza a madeira como biomassa dentro do processo de geração de energia para a fabricação de etanol por meio do milho. Ao estruturar os fundos florestais, parcerias firmadas previamente com empresas como essas tornam a demanda pela matéria-prima já garantida, com a consequente mitigação do risco do investimento, explica o gestor da Lacan.

“Os ativos florestais não guardam relação com bolsa, renda fixa ou câmbio, já que a fonte de retorno se dá principalmente por meio do crescimento biológico das árvores, que não depende do cenário econômico ou político, ou mesmo da pandemia”, afirma Guilherme Monteiro, sócio da área comercial e de relações com investidores da Lacan.

Segundo Monteiro, o apelo sustentável dos ativos florestais tem atraído um interesse crescente de grandes investidores internacionais, como de institucionais europeus.

Além de serem ativos que, por natureza, contribuem para as metas de descarbonização do planeta até 2050, à medida que as árvores são sequestradoras do carbono na atmosfera, o executivo diz que as florestas dos fundos ostentam a certificação internacional FSC (Forest Stewardship Council) para manejo florestal, atestando que as atividades realizadas são ambientalmente adequadas, socialmente benéficas e economicamente viáveis.

O terceiro fundo florestal da Lacan, em fase de captação, levantou até o momento R$ 350 milhões, sendo cerca de 50% de institucionais brasileiros, com outros 35% de estrangeiros, especialmente da Europa. Os 15% restantes são preenchidos por investidores do segmento private e capital proprietário dos sócios da Lacan. A expectativa é chegar à marca dos R$ 500 milhões até o fim do ano.

“O ativo florestal é intrinsicamente sustentável”, afirma o sócio da área comercial da Lacan, acrescentando estar nos planos da gestora passar a explorar nos próximos anos o mercado crescente de emissão de créditos de carbono.

Mercado secundário

A madeira proveniente das árvores de eucaliptos também tem como compradores potenciais empresas siderúrgicas que transformam a matéria-prima em carvão vegetal no processo de produção do aço.

Na Copa Investimentos, uma fazenda em Minas Gerais foi vendida em fevereiro para o Grupo Ferroeste, que precisava expandir sua base de ativos florestais em meio ao aumento da demanda pelas commodities, frente à retomada acelerada das grandes economias.

Segundo Marcelo Sales, sócio-fundador da Copa, embora seja comum que o ciclo completo de um investimento florestal possa se aproximar das duas décadas, os prazos ao redor de dez anos dos fundos mais recentes da casa só são possíveis devido ao crescimento do mercado secundário de florestas ao longo dos últimos anos.

“Hoje é possível vender o ativo biológico antes do término do ciclo”, diz Sales, em referência à transação recente.

A gestora tem cerca de R$ 1,5 bilhão em ativos de base florestal sob gestão, com aproximadamente 80 mil hectares em florestas de eucaliptos com certificação FSC no Mato Grosso do Sul, na Bahia e no Rio Grande do Sul.

Para o novo fundo florestal da Copa, que deve entrar em fase de captação nos próximos meses, o prazo total será de 12 anos, sendo quatro deles para o período de investimento, prevê Sales, que também vê um aumento no interesse do mercado pelos produtos frente à popularização dos investimentos ESG.

“Não adianta só ganhar dinheiro se não está ajudando a preservar o meio ambiente, e não adianta também só preservar o meio ambiente se o projeto não tiver sustentabilidade financeira e uma duração mais perene”, diz Sales. A Copa, assim como a Lacan, é signatária do PRI.

Os riscos naturais aos quais os fundos florestais estão expostos, como incêndios e invasões, são mitigados por meio de um monitoramento constante e apurado sobre as florestas no fundo.

“Temos câmeras espalhadas por todas as floretas, monitoradas em uma sala de controle”, afirma o sócio da Copa, acrescentando ainda que, caso em determinado momento a demanda pela madeira não esteja tão aquecida, é possível postergar o corte e esperar um melhor momento, enquanto a árvore segue em seu processo natural de crescimento.

Segundo o especialista, mais do que o clima, o maior risco no setor de fundos florestais é pagar mais do que o ativo efetivamente vale. “Se você compra uma floresta por um preço acima do que devia, por mais eficiente que seja a operação, vai ser muito difícil corrigir o erro.”

Recursos naturais

De olho nas oportunidades no setor ambiental frente à busca crescente dos investidores por ativos de maior potencial de retorno devido aos juros baixos e de viés sustentável, a XP Asset trouxe para seus quadros em fevereiro o gestor Cleidson Rangel para liderar a área de recursos naturais. Em novembro de 2020, a gestora se tornou signatária do PRI.

Fundos florestais, agrícolas e de crédito de carbono estarão sob a alçada do especialista, que esteve nos últimos dez anos na gestora Hancock no Brasil.

“O Brasil é um dos maiores fornecedores para atender ao consumo global por commodities, e não havia até então uma gestora brasileira de peso com a ambição de atuar de maneira ampla no setor de recursos naturais”, afirma Rangel.

O primeiro fundo a ser lançado pela nova célula da gestora nos próximos meses será um FIP Florestal, com prazo de investimento de dez a quinze anos, e que deve captar cerca de R$ 2 bilhões, principalmente de investidores institucionais, tanto do Brasil quanto do exterior.

Rangel aponta estimativas do mercado que dão conta de cerca de R$ 35 bilhões em demanda reprimida de investidores internacionais interessados em aplicar seus recursos nos setores agro e florestal do país e que ficam limitados pela restrição de compra de terras por estrangeiros.

Segundo o gestor da XP, dado o próprio DNA da casa, está nos planos a avaliação de possíveis modelagens de produtos alternativos que possam ser voltados para um número maior de investidores, sem a restrição apenas ao investidor profissional.

A ampliação do escopo do público-alvo para determinados fundos de perfil mais alternativo está sob análise da Comissão de Valores Mobiliários (CVM).

De todo modo, com o montante a ser captado pelo fundo florestal, o gestor calcula que deve investir em florestas de eucaliptos e pinus em uma área aproximada entre 300 mil e 400 mil hectares, sendo cerca de metade destinada à preservação.

Além do impacto ambiental positivo pela própria natureza do negócio, os investimentos em áreas florestais, diz o gestor, têm um apelo social ao contribuir para aquecer a atividade econômica em regiões do país que muitas vezes estão distantes dos grandes centros e com pouca oferta de trabalho formal.

Fonte: InfoMoney